Een drieluik over digitaal geld - deel 2: cryptomunten

woensdag 16 februari 2022 16:28

woensdag 16 februari 2022 16:28 Dit artikel maakt in die geest deel uit van een drieluik over digitaal geld en christelijke politiek. In dit deel: cryptomunten

Auteur: Jesse Six Dijkstra (denktank)

Redactie: Sanne Hoepel, Ruben Ros

Digitaal geld is upcoming: uit recentelijk onderzoek van de Rabobank en onderzoeksinstituut Nibud blijkt dat 27 procent van de Nederlandse jongvolwassenen geld heeft belegd in cryptomunten.[1] Hoewel veel mensen digitaal geld slechts zien als lucratief investeringsobject, doet dit het principe tekort. De ontwikkelingen die plaatsvinden in de digitale financiële sector, zullen op termijn zeer waarschijnlijk aanzienlijke gevolgen hebben voor de manier waarop mensen sparen en hun betalingen doen. Het is vanwege de potentieel grote maatschappelijke en economische impact van digitaal geld van groot belang dat de ChristenUnie als partij standpunt inneemt op dit onderwerp. Dit artikel maakt deel uit van een drieluik over digitaal geld en christelijke politiek. In dit deel: cryptomunten.

In het vorige artikel zijn aantal vraagstukken rondom digitaal centralebankgeld (CBDC) en specifiek de digitale euro naar voren gebracht. CBDC’s zijn volledig digitale munteenheden die uitgegeven worden door een centrale overheidsbank. De digitale euro wordt momenteel ontwikkeld door de Europese Centrale Bank als de officiële Europese CBDC.[2] Tegenover de centrale opzet van de CBDC’s staat de decentrale opzet van de cryptomunten. Hoewel het begrip cryptomunt of kortweg ‘crypto’ bij de meesten bekend zal zijn, zullen we de technische opzet ervan en de gedachte erachter hier nog even beknopt toelichten.

Het idee achter cryptomunten draait om de afwezigheid van tussenpartijen, zoals centrale banken of overheidsinstanties. Voorbeelden van bekende cryptovaluta’s zijn bitcoin, etherium en litecoin. De decentrale opzet van cryptogeld is mogelijk door de achterliggende technologie. Elke cryptotransactie wordt vastgelegd in de ledger (letterlijk vertaald: het kasboek) van die munt: een digitaal register van alle transacties die ooit met deze valuta hebben plaatsgevonden. Dit vindt plaats volgens een distributed ledger technology (DLT), een technologie waarvan blockchain het bekendste voorbeeld is. Een DLT is openbaar, voor iedereen inzichtelijk en bevindt zich op meerdere netwerken tegelijkertijd. Deze decentrale opzet maakt het systeem fraudebestendig, omdat het vervalsen van transacties hierdoor effectief onmogelijk is: de ledger van de fraudeur zou na vervalsing niet overeenkomen met die van alle andere gebruikers. Door middel van een versleutelingsmethode en het gebruik van open source programmeercode zijn de juiste checks and balances ingebouwd om een valuta zonder centraal aansturingsorgaan zoals een bank te laten functioneren.

In totaal zijn er inmiddels ruim 16.000 verschillende cryptovaluta’s uitgebracht.[3] Er zijn verschillende soorten cryptomunten. Bitcoin was in 2009 de eerste cryptomunt en is verreweg de bekendste. De overige munten worden daarom ‘alternative coins’ oftewel altcoins genoemd. De zogeheten stablecoins zijn gekoppeld aan de koers van centralebankgeld, zoals de euro of de dollar: voor elke stablecoin die uitgegeven wordt zou er een vast bedrag in centralebankgeld in de reserves van de uitgever aanwezig moeten zijn. Althans, dat is de bedoeling. Het moederbedrijf van de bekendste stablecoin, tether, bleek bij controle niet over de benodigde dekking in dollars te beschikken.[4]

De ideologie achter cryptogeld

Cryptogeld heeft een ideologische basis. Deze is sterk libertarisch van aard: geld is volledig in het beheer van de consumenten en er is geen marktmeester nodig.[5] De DLT maakt dat cryptovaluta’s censuurbestendig zijn en dat het geld van gebruikers in principe niet geconfisqueerd kan worden door een overheid of organisatie. Bovendien bieden transacties van de meeste cryptomunten een sterkere mate van anonimiteit dan online transacties via banken.

Met cryptogeld ontstaat in potentie een betaal- en spaarmiddel dat in elk land beschikbaar en toegankelijk is, ongeacht de economische stabiliteit van dat land. Deze universele toegankelijkheid maakt dat mensen in landen met een volatiele valuta potentieel via cryptogeld welvaart op kunnen bouwen die niet afhankelijk is van de lokale (instabiele) valuta. Zo bleek recentelijk dat burgers in Turkije[6] en in Brazilië[7] grote hoeveelheden stablecoins hebben ingekocht. El Salvador heeft bovendien als eerste natiestaat cryptovaluta volledig omarmd. In september 2021 heeft dit land de bitcoin ingevoerd als wettig betaalmiddel.[8] El Salvador heeft geen eigen munt, maar gebruikte sinds 2001 de Amerikaanse dollar. Het is nog te vroeg om iets zinnigs te zeggen over de daadwerkelijke uitkomst van het Salvadoraanse bitcoinexperiment, ten dele omdat de enorme maatschappelijke shift die er praktisch mee gepaard gaat – er is zelfs een heuse Bitcoin City in aanbouw[9] – nog in volle gang is. Het Internationaal Monetair Fonds heeft El Salvador intussen dringend verzocht om bitcoin de status van wettelijk betaalmiddel te ontnemen. Het land bleek hier bepaald niet ontvankelijk voor.[10] De toekomst moet uitwijzen of andere landen, zij het in minder rigoureuze vorm, het voorbeeld van El Salvador gaan volgen en cryptogeld gaan integreren in hun economie. Maatschappelijke crypto-integratie op statelijk niveau zou de bitcoin-filosofie van algemene toegankelijkheid een praktische werkelijkheid voor meer mensen kunnen maken. Desalniettemin weet bitcoin al op meerdere plekken voet aan de grond te krijgen zonder dat het in die landen een wettig betaalmiddel is. Het ligt voor de hand dat een eventuele economische integratie eerder van onderaf zal komen, namelijk vanuit de behoefte van de gebruikers, dan van bovenaf, oftewel vanuit overheidsbeleid.

Een deflationaire crypto-utopie

Een ander kernachtig aspect van de crypto-ideologie dat de moeite waard is te belichten, is het idee van een deflationair monetair systeem. Dit principe verdient een uitgebreidere toelichting. Een monetair systeem – of het nu de euro, de gulden, de dollar of de yuan is – heeft een inflationaire insteek. De waarde van geld vermindert op termijn en als gevolg hiervan worden producten en diensten duurder. Het is een systeem dat het oppotten van geld ontmoedigt en consumeren en investeren stimuleert.

In een ‘gezonde’ economie is er sprake van lichte inflatie. Hyperinflatie brengt monetaire instabiliteit teweeg. Deflatie, het omgekeerde fenomeen, werkt economische groei tegen omdat dit het besteden van geld ontmoedigt. Het huidige systeem gaat uit van het grondbeginsel dat economische groei altijd wenselijk is. Zo zorgt groei voor meer werkgelegenheid en op termijn voor een hogere welvaart. Ideologische voorvechters van de bitcoin durven echter dit paradigma in twijfel te trekken en betogen dat hun cryptomunt een levensvatbaar alternatief biedt. Het is de moeite waard deze twijfels nader te bekijken.

De euro is een vorm van zogeheten fiatgeld, net als alle hedendaagse centralebankgelden. Dit betekent dat de waarde van het geld niet gekoppeld is aan de aanwezigheid van materie met intrinsieke waarde (zoals goud ten tijde van de gouden standaard). Het systeem is gebouwd op vertrouwen in de overheid en centrale bank. De overheid is vrij om geld bij te drukken of digitaal in roulatie te brengen zonder hier enig opgeslagen zilver of goud tegenover te stellen. Wanneer nieuw geld wordt uitgegeven daalt de waarde van het bestaande geld. Inflatie is dus inherent. Als gevolg hiervan worden rentetarieven verlaagd en worden bedrijven en consumenten aangemoedigd om tegen lage rentes leningen aan te gaan. Fiatgeld bestaat pas relatief kort: in 1971 schafte president Nixon de gouden standaard af voor de Amerikaanse dollar.[11]

Maar de voorvechters van de deflationaire cryptomunten brengen meerdere belangrijkste bezwaren tegen fiatgeld en een inflationair geldsysteem naar voren. Allereerst gaat fiatgeld uit van een geldvoorraad die enkel beperkt wordt omdat centrale banken besluiten niet méér uit te geven. Dit legt een enorme hoeveelheid macht en verantwoordelijkheid bij de grote en kleine wereldmachten die kunstmatig geld in de economieën kunnen stoppen. Daarnaast profiteren financiële instellingen en grote bedrijven meer van inflatie dan de kleine bedrijven en de individuen die moeilijker een lening kunnen afsluiten of geld kunnen investeren. Geld dat kunstmatig in de economie gestopt wordt, wordt niet evenredig over de markt verdeeld. Dit heeft potentieel een toename in ongelijkheid tot gevolg.[12] Tot slot zullen fysieke goederen, zoals goud en zilver, altijd beperkt beschikbaar zijn. De potentiële hoeveelheid fiatgeld is feitelijk onbeperkt, terwijl de aarde geen onuitputtelijke bronnen kent. Vanuit een oogpunt van rentmeesterschap is deze visie op geld als middel dat altijd door kan groeien, onwenselijk. Of, om met Muse te spreken: “An economy based on endless growth is unsustainable.”[13]

Bitcoin gaat juist terug naar een variant op de gouden standaard. Net als edelmetaal is er een vaste limiet aan het aantal bitcoin dat kan bestaan, namelijk 21 miljoen BTC. Om technische redenen kan het nooit meer dan dat worden. Het zogeheten cryptominen, een proces waarbij computers tegelijkertijd cryptografische berekeningen uitvoeren om zo nieuw geld te genereren, wordt op een gegeven moment een halt toegeroepen. Zodra er 21 miljoen beschikbaar is, zal er niet meer gedolvenkunnen worden. In de praktijk betekent dit dat het aantal beschikbare bitcoin per jaar zal afnemen. Als iemand de sleutel tot zijn bitcoinportemonnee verliest, dan kan deze niet opnieuw gegenereerd worden en zal alle bitcoin in de portemonnee als het ware verloren gaan. Omdat er om deze reden op termijn steeds meer bitcoin uit het systeem zal verdwijnen, zal de bestaande bitcoin door zijn zeldzaamheid meer waard worden. Dit maakt bitcoin en enkele andere cryptomunten deflationair van aard. Er zal in de praktijk echter geen sprake zijn van een afnemende geldvoorziening, omdat cryptomunten veelvoudig deelbaar zijn.[14]

Als gevolg van het deflationaire karakter zullen mensen eerder geneigd te zijn om bitcoin te sparen dan fiatgeld. Door de constante deflatie ontstaat een constante prijsdaling, wat consumenten ertoe zal zetten om bestedingen uit te stellen. Dit is in potentie een gevaarlijke ontwikkeling. Economen waarschuwen dat een systeem dat het oppotten van geld stimuleert niet houdbaar is. Er is geen prikkel om geld te besteden, waardoor er minder producenten en dienstverleners kunnen bestaan, met als gevolg dat er minder banen gecreëerd zullen worden.[15] Anderen nuanceren dit beeld. Ze stellen dat als bitcoin op termijn professioneler en gebruikersvriendelijker wordt, het verlies van munten nul zal naderen. Omdat de munt zich (relatief) nog in de kinderschoenen bevindt, zijn er vooralsnog veel fluctuaties, maar op termijn zouden geen noemenswaardige veranderingen in het geldaanbod plaatsvinden. Dit maakt dat bitcoin geen deflationaire munt zou zijn, maar wat heet ‘slechts’ een dis-inflationaire munt.[16]

Waar zogeheten bitcoin-maximalisten overtuigd zijn van de superioriteit van bitcoin en om ideologische redenen het liefst een volledig dis-inflationair monetair systeem zouden hebben, is er natuurlijk ook een gematigde weg te bewandelen. De economie blijft inflationair omdat dit noodzakelijk is voor de welvaart en werkgelegenheid, maar cryptomunten zoals de bitcoin bieden wel een substantieel tegenwicht tegen de filosofie van potentieel ongebreidelde inflatie van centralebankgelden.[17]

Vraagstukken rondom cryptomunten

Het belangrijkste politieke vraagstuk rondom crypto is de volgende:

Zou het gebruik van cryptovaluta’s vanuit de overheid omarmd, gedoogd, ontraden of zelfs verboden moeten worden?

Om een politieke visie op dit onderwerp te ontwikkelen zullen drie onderliggende invalshoeken belicht worden. Allereerst, wat kan gezegd worden over de toepasbaarheid van het hierboven geschetste crypto-idealisme? Verder, wat is de in potentie maatschappelijk ontwrichtende werking van crypto-investeringen? Ten slotte, hoe dient omgegaan te worden met de ecologische impact van cryptomunten?

1. Vraagstukken rondom uitvoerbaarheid crypto-idealisme

Eerder in dit artikel hebben we toegelicht op welke manier het idee van cryptovaluta zijn oorsprong heeft in economisch idealisme. Dit idealisme is samen te vatten in twee kernpunten. Eén: crypto biedt een algemene, wereldwijde beschikbaarheid van een stabiel betaal- en spaarmiddel. Twee: crypto (specifiek bitcoin) schept een economie die vanwege inherente schaarste van middelen niet of minder inflatiegedreven is en daardoor een lagere consumptiedrang teweeg brengt.

Deze filosofie roept direct vraagstukken op twee abstractieniveaus op, namelijk zowel op ideologisch vlak als op het vlak van praktische uitvoerbaarheid. Het is niet vanzelfsprekend hoe maatschappelijke crypto-integratie zich verhoudt tot het sociaalchristelijk wereldbeeld. Sterker nog, op dit punt zal men binnen de sociaalchristelijke beweging onderling sterk van mening verschillen. Bovendien zijn bij het eerder geschetste ideaalbeeld enkele kanttekeningen te plaatsen. De scope van deze discussie is echter te breed om adequaat in dit artikel te kunnen vatten. Het streven is daarom om de complexe opgave van het al dan niet verenigen van crypto-filosofie en het sociaalchristelijke gedachtegoed in het volgende deel van dit drieluik over digitaal geld te behandelen. Dit artikel zal zich daarmee beperken tot de praktische kant van de discussie: indien de ChristenUnie cryptogeld in potentie als aanvaardbaar middel ziet om economische ongelijkheid te verkleinen, welke kwesties op het niveau van uitvoerbaarheid dienen er dan in ogenschouw genomen te worden? Met die vraag in gedachten, zijn er tenminste vier belangrijke kanttekeningen te plaatsen bij de inzet van crypto als algemeen beschikbaar en minder inflatiegedreven middel.

Ten eerste, het idee van een algemene beschikbaarheid van cryptomunten is een papieren werkelijkheid. Momenteel heerst er een absolute ban op cryptovaluta in negen landen, waaronder China en Marokko, en is er in 42 andere landen sprake van een impliciete ban.[18] Een impliciete ban houdt meestal in dat de banken en financiële instanties in het betreffende land niet in cryptomunten mogen handelen. Het aantal landen met een impliciete of expliciete ban op cryptogeld neemt met het jaar toe. Als het gebruik van bepaalde cryptomunten illegaal is gemaakt, kan niet meer gesteld worden dat er sprake is van een algemene beschikbaarheid.

Ten tweede, een crypto-utopie zoals eerder geschetst vereist dat er één of enkele dominante, stabiele en deflationaire cryptomunten op de markt zijn. Met de meer dan 16.000 uitgebrachte cryptovaluta is dit momenteel absoluut niet het geval in het wilde westen van de cryptowereld. Enerzijds maakt de overvloed aan beschikbare munten dat er nog geheel geen sprake is van schaarste. Anderzijds is de koers van bitcoin zeer volatiel en zijn er op dit moment geen stabielere alternatieven aanwezig op de cryptomarkt, afgezien van de eerdergenoemde stablecoins die onlosmakelijk verbonden zijn met een andere valuta. Het is nog maar de vraag of er ooit een cryptovaluta zal bestaan waarvan de waarde stabiel genoeg is dat deze een adequaat antwoord kan vormen op de dominante centralebankgelden en die niet hoofdzakelijk een tradingsmiddel voor techbedrijven en digitaal wendbare jongeren zal zijn.

Ten derde, het feit dat cryptovaluta geen marktmeester hebben vormt de kern van de ideologie, maar dit feit kent ook geen enige nadelen. Overheden kunnen, als het algoritme van de cryptomunt tenminste degelijk geprogrammeerd is, geen directe invloed uitoefenen op de uitgave en het beheer van het geld. Het staat echter buiten kijf dat dit algoritmegedreven systeem risico’s met zich meebrengt. (Hyper)inflaties en deflaties kunnen niet van bovenaf bijgestuurd worden door de geldvoorraad bij te vullen of in te perken. Ook is het aannemelijk dat cryptokapitaal door enkelingen of (supra)nationale machten gehamsterd wordt waardoor de welvaartskloof wereldwijd dieper wordt. Hierdoor zou er door bitcoin-achtige munten méér financiële ongelijkheid ontstaan in plaats van minder.

Ten slotte, hoewel een munt als bitcoin officieel niet ‘bijgedrukt’ kan worden, zou uiteraard een parallelle of vervangende bitcoin 2.0 in het leven geroepen kunnen worden indien de markt dit wil. Dit zou maken dat er tóch meer cryptogeld beschikbaar komt en het gehele dis-inflationaire karakter van de munt in één klap tenietgedaan wordt.

Een deflationair, dis-inflationair, dan wel minder inflationair monetair systeem met een universele toegankelijkheid heeft iets utopisch van aard: rijkdom wordt wereldwijd eerlijker verdeeld, er is geen drang meer om ongebreideld te consumeren en we worden als mensen geconfronteerd met het feit dat de bronnen van de schepping niet onuitputtelijk zijn. Als we even voorbij gaan aan de vraag of dit utopische beeld wenselijk is, moet er hoe dan ook duidelijk overwogen worden of dit ideaalbeeld wel echt door middel van crypto te realiseren is. Vandaar dat de ChristenUnie als partij zich goed moet bezinnen op onderstaande vraagstukken.

Ten eerste: Is er een vorm van maatschappelijke integratie van cryptomunten denkbaar waarbij economische ongelijkheid verkleind wordt?

Ten tweede: Zou door middel van cryptomunten een sterk verminderd inflationair systeem dat minder consumptiegedreven is, verwezenlijkt kunnen worden?

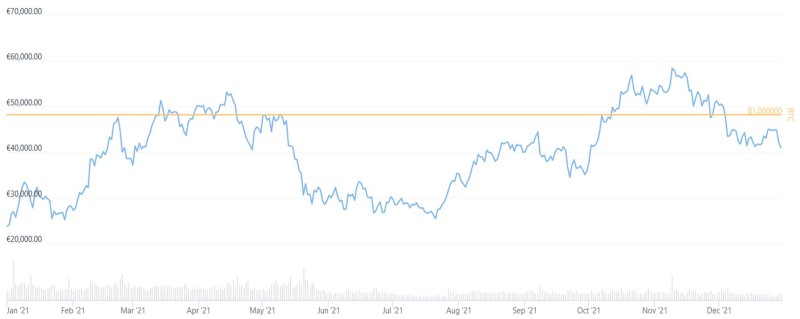

2. Vraagstukken rondom ontwrichtende impact

Zoals eerder genoemd zijn de koersen van cryptomunten zeer volatiel, vele malen meer dan de koersen van centralebankgelden, en hebben een hoge mate van onvoorspelbaarheid. Ter illustratie, in figuur 1 staat de waarde van bitcoin (BTC) afgebeeld ten opzichte van die van de euro. Het is überhaupt de vraag of de koersen van crypto ooit zullen stabiliseren. Dit maakt dat indien je op een slimme manier – of met genoeg geluk – belegt in een cryptomunt, je daar veel geld mee kan verdienen. Dit zijn dan ook de verhalen die zich snel verspreiden, van mensen die hun inzet hebben verveelvoudigd met de aankoop van crypto. Neem bijvoorbeeld de Dogecoin, die in 2021 in vier maanden tijd met 12.000% in waarde gestegen is.[19]

Figuur 1: De koers van BTC ten opzichte van de euro gedurende 2021. Bron: www.coingecko.com

De andere kant van de medaille is wel dat naast grote winst ook forse verliezen geboekt kunnen worden. Dit zijn verhalen die minder gedeeld en gehoord worden. Anderzijds zorgt de volatiliteit ook voor grote verliezen. Dit zorgt voor een “survivorship bias” bij beleggers. Vooral jongeren zijn de dupe van het vertekende beeld van de cryptomarkt. Tel daarbij de afwezigheid van regulatie bij op, en het beeld van een cryptobubbel dient zich aan. Pieter Hasekamp, directeur van het Centraal Planbureau, riep in juli 2021 op om cryptovaluta in Nederland geheel te verbieden, omdat een crash onvermijdelijk zou zijn.[20] Dergelijke uitspraken zijn omstreden, omdat andere economen er juist van overtuigd zijn dat crypto here to stay is.

De beperkte bescherming van consumenten in het cryptodomein maakt bovendien dat er op grote schaal ongestraft oplichting en diefstal plaats kan vinden. Veel obscure cryptomunten komen nooit van de grond. Van de 16.000 cryptovaluta’s die ooit aangemeld zijn bij de beurzen, bestaan er momenteel nog maar ca. 9.000. De rest is verdwenen – hier werd dan wel in geïnvesteerd, maar de ontwikkelaars hebben het project nooit afgemaakt en zijn er met het geld van de investeerders vandoor.[21] De anonimiteit en het internationale karakter van cryptohandel maakt dat strafrechtelijke vervolging van oplichting en diefstal zeer moeilijk is.

Uit onderzoek blijkt dat zo’n één op de vier Nederlandse jongeren die geld belegt, enkel investeert in crypto en geen traditionele beleggingen doet.[22] Cryptogeld heeft klaarblijkelijk een aantrekkingskracht op een behoorlijk grote groep jongeren die waarschijnlijk anders nergens in zouden handelen. Investeren in crypto is niet hetzelfde als gokken, maar deze twee hebben wel raakvlakken. Het ‘spel’ waarbij verliezen terugverdiend moeten worden kost veel traders meer geld, tijd en aandacht dan ze lief is. Vanwege de zeer volatiele markt moeten ze bovendien constant de koersen in de gaten houden om maximale winst te behalen. Cryptotraden is complexer dan domweg gokken, zoals geld inzetten op de uitslag van een voetbalwedstrijd, maar kan net zo goed een verslavend effect hebben op jongeren die daar gevoelig voor zijn.[23] Gokreclames mogen zich sinds kort niet meer richten op jongeren tot 24 jaar, maar voor crypto gelden geen vergelijkbare restricties. Dit alles roept vragen op.

Ten eerste, moeten er maatregelen genomen worden om cryptotraden beter te reguleren? Zo ja, welke?

Ten tweede, moeten er initiatieven komen (zoals overheidsmaatregelen of grootschalige informatiecampagnes) om jongeren te beschermen tegen de risico’s van cryptotraden, of zou dit net als alle investeringen als een kwestie van eigen verantwoordelijkheid moeten worden beschouwd?

3. Vraagstukken rondom ecologische impact

Een minder besproken – maar daarmee niet minder relevant – effect van de cryptohausse is de ecologische inbreuk die ermee gepaard gaat. Het gebruik van de eerder genoemde distributed ledger technology (DLT) kost noodzakelijkerwijs veel energie. Ook is het ‘minen’ van cryptomunten zeer elektriciteitsintensief. Nieuwe munten worden gegenereerd door computers met veel rekenkracht tegelijktijdig zeer complexe berekeningen uit te voeren. De gebruiker van de computer die als eerste de oplossing vindt, ontvangt hiervoor een (financiële) beloning. Voor de gemiddelde Nederlander is op hun eigen netwerk cryptominen niet rendabel, omdat hun thuiscomputer niet genoeg rekenkracht heeft en de energiekosten hoger zijn dan de financiële opbrengst. Minen gebeurt daarom voornamelijk op grootschalige serverparken die zich bevinden in landen waar de energieprijs laag is. Naast het energievraagstuk zorgt dit ook voor vragen omtrent digitale veiligheid.

Uit onderzoek blijkt dat de processen rondom bitcoin jaarlijks een grove 121 terawattuur (TWh) per jaar aan energie verbruiken. Dat is meer dan heel Nederland, dat in totaal ruim 108 TWh verbruikt. Hoe meer de prijs van bitcoin stijgt, hoe meer het totale energieverbruik zal toenemen. Naar schatting vond in 2020 75% van de wereldwijde bitcoin-industrie plaats in regio’s in China waar de elektriciteit zeer goedkoop is.[24] Nu de Chinese overheid cryptominen verboden heeft, heeft de Verenigde Staten de koppositie ingenomen. Het hoge energieverbruik is iets dat in het algoritme van bitcoin ingebakken zit en niet verduurzaamd kan worden, omdat de wijze van minen, wat neerkomt op een competitief kansspel, ontworpen is om inefficiënt te zijn.[25] In november 2021 heeft Zweden om ecologische redenen als eerste EU-land bitcoinminen verboden, en riep de Europese Unie daarbij op om dit op Europees niveau te verbieden.[26]

Niet alle cryptomunteenheden zijn zo energieslurpend ontworpen als bitcoin, maar digitale transacties via een DLT verbruiken nu eenmaal veel stroom. Het is daarnaast nog niet bekend wat de ecologische impact van CBDC’s en zal zijn wanneer deze op grote schaal uitgerold zouden worden, omdat dit sterk afhankelijk is van hoe deze valuta’s geprogrammeerd zullen zijn. De ECB streeft er naar eigen zeggen naar om de digitale euro zo milieuvriendelijk mogelijk te maken, maar geeft hierbij niet aan hoe dit feitelijk gerealiseerd of gevalideerd zou kunnen worden.[27] De verwachte ecologische voetafdruk van de verschillende digitale valuta’s, zowel van cryptogeld als CBDC’s is hoe dan ook een aspect dat vanuit een perspectief van rentmeesterschap sterk in overweging genomen zou moeten worden bij implementatie en wetgeving. Onderstaande vraagstukken zouden hierbij helpend kunnen zijn.

Ten eerste: Hoe kan er zorg voor gedragen worden dat de negatieve ecologische impact van digitaal geld zo klein mogelijk is?

Ten tweede: Is de ecologische impact van bepaalde cryptovaluta’s een reden om cryptominen in te perken of te verbieden?

Conclusie

Cryptomunten zijn een fascinerend fenomeen met een verstrekkende potentie. De haken en ogen zijn echter substantieel. Daarom moet vanuit politiek perspectief rekening gehouden worden met de haalbaarheid van de beoogde wereldwijde beschikbaarheid en het niet-inflationaire karakter van (sommige) cryptomunten, de risico’s in gebruik van een decentraal betaal- en spaarsysteem, en de ecologische impact van processen zoals cryptominen. Met inachtneming van de initiatieven op het vlak van digitaal centralebankgeld, die behandeld zijn in het vorige artikel, is het van groot belang dat de ChristenUnie een omvattende visie vormt over de integratie van digitaal geld in het financiële systeem. In het volgende artikel, het slot van dit drieluik, bespreken we daarom hoe digitaal geld en zijn verschillende vormen zich verhouden tot de kernwaarden van ChristenUnie en het sociaalchristelijk gedachtengoed.

[1] https://www.nrc.nl/nieuws/2021/11/29/meer-dan-een-kwart-van-de-jongeren-belegt-in-crypto-a4067180

[6] https://seekingalpha.com/news/3787636-turkish-lira-volatility-prompts-rotation-into-crypto-tether-wsj

[7] https://www.coindesk.com/business/2022/01/12/why-brazilians-are-turning-to-stablecoins-like-tether/

[8] https://www.volkskrant.nl/kijkverder/track-en-trace/v/el-salvador-lijft-de-bitcoin-in-als-wettig-betaalmiddel-speelt-het-land-met-vuur/

[10] https://abcnews.go.com/International/wireStory/el-salvador-angrily-rejects-imf-call-drop-bitcoin-82588223

[12] https://fee.org/articles/the-cantillon-effect-because-of-inflation-we-re-financing-the-financiers/

[13] Muse - The 2nd Law: Unsustainable

[20] https://nos.nl/artikel/2384532-cpb-directeur-nederland-moet-bitcoin-en-andere-cryptovaluta-verbieden

[24] https://www.independent.co.uk/climate-change/news/bitcoin-mining-china-environment-carbon-b1827396.html

- Labels

Archief > 2022 > februari

- 25-02-2022 25-02-2022 18:00 - Jongerenorganisaties eisen hardere sancties tegen Rusland

- 16-02-2022 16-02-2022 16:28 - Een drieluik over digitaal geld - deel 2: cryptomunten

- 15-02-2022 15-02-2022 16:44 - Masterclass social media en campagne!

- 09-02-2022 09-02-2022 14:27 - Artikel 23: kritische zelfreflectie, geen slachtofferschap

- 02-02-2022 02-02-2022 11:28 - Een drieluik over digitaal geld - deel 1: de digitale euro

- 02-02-2022 02-02-2022 10:31 - EU: zorg voor een geloofwaardige taxonomie!

- 02-02-2022 02-02-2022 10:07 - Spelen met mensenrechten

- 02-02-2022 02-02-2022 10:00 - Opinie: Kun je als christen het scheppingsverhaal én de evolutietheorie geloven?

- 01-02-2022 01-02-2022 20:55 - Resultaten drugsenquête

Reacties op 'Een drieluik over digitaal geld - deel 2: cryptomunten'

Geen berichten gevonden

Log in om te kunnen reageren op nieuwsberichten.